今回は、ロボアドバイザーとNISAの比較についてくわしくまとめていきます。

自動取引で誰でも簡単にプロのような資産運用ができることから、今急速ないきおいで広がりを見せつつある投資サービスがロボアドバイザーです。

一方で、2014年から導入されたNISAも、その絶大な節税効果によって多くの投資家の間で知られるようになってきました。

どちらも初心者へのおすすめの資産運用として、その名称に触れる機会も増えてきたと思います。

しかし、実際にはどちらを選べばよりお得な方法となるのでしょうか?

ここでは、それぞれのメリット・デメリット、さらに手数料や利回りなどのポイントを比較していきながら、どちらがより使いやすいかを見ていきます。

- 自動取引で誰でも簡単にはじめられるロボアドバイザー

- ロボアドバイザーなら安定して年率5%以上の利回りも期待できる

- 節税効果と手数料の安さからコスト面ではNISAが優位

- 初心者はまずロボアドバイザーで投資に慣れてみよう

- なかでもおすすめのサービは信頼と実績のWealthNavi

資産運用選びで迷っている人は、ぜひこの記事を参考にして決めてみてください!

特にこの記事でおすすめしているwealthNaviはロボットによる自動の資産運用と、5分あれば登録できるというその手軽さが魅力です。

登録がまだの方は今のうちに登録しておきましょう。

\最大30000円もらえる!/

目次

【ロボアドバイザーとNISA】メリットを比較

それでは、まずロボアドバイザーとNISAのそれぞれのメリットをくらべてみましょう。

どちらを選ぶかは、自分が資産運用で何を重視するかによっても変わってきます。

ロボアドのメリット

ロボアドバイザーの最大のメリットは、誰でも簡単にプロのような資産運用が行える、という点です。

たとえば、ロボアドバイザーのなかでも人気No.1のWealthNaviでは、ノーベル経済学賞受賞者のハリー・マコビッツ氏が提唱する「現代ポートフォリオ理論」にもとづいて、高度な金融工学を用いたアルゴリズムが採用されています。

AIはそれにしたがって、投資家の年齢や年収、資産額といった条件と照らし合わせ、約50ヵ国1万1,000以上もの銘柄のなかから、最適なリスクとリターンのバランスで配分したポートフォリオを自動的に組み立ててくれます。

運用プランは、運用期間やリスク許容度を変更するだけで、投資家自身の手でも簡単に調整することができます。

あとはすべての取引をAIが自動で行ってくれるので、これまで経験や知識がいっさいない初心者でも、安心してまかせられるようになっているわけです。

数あるロボアドバイザーの中でも特におすすめなのがWealthNaviです。

自動で資産を運用できるだけでなく、登録も5分で完了できます。

登録がまだの方は今のうちに登録しておきましょう。

\最大30000円もらえる!/

▼ロボアドの概要については以下の記事をご参考ください。

【初心者必見】ロボアドバイザーとは?そのメリットとデメリットを紹介

【初心者必見】ロボアドバイザーとは?そのメリットとデメリットを紹介

NISAのメリット

NISA(少額投資非課税制度)は、税金の大幅なカットができるようにもうけられた制度です。

本来であれば、株式や投資信託の運用によって得られた利益には、以下のような税金がかかります。

所得税15%+住民税5%+復興特別所得税0.135%(※2037年まで)=20.135%

これは給与所得とは別に計算する申告分離課税なので、たとえばサラリーマンなら年間利益が20万円を超えたら確定申告を行わなければいけません。

しかし、NISA口座には年間120万円までの非課税投資枠がもうけられていて、その範囲内で購入した株式や投資信託から得られた利益には、いっさい税金がかからないようになります。

さらに、毎年の非課税投資枠は最大5年間まで有効となるので、その間に出た利益もすべて非課税対象となります。

もし120万円を5.0%の利回りで運用していたとすると、5年間で出た30万円の利益にかかっていたはずの6万405円の税金がカットされる計算となるわけです。

NISAには「つみたてNISA」という口座もあり、こちらは40万円の非課税投資枠が最大20年間まで有効となるので、10年以上の長期運用や積立投資を行うさいにはおすすめです。

【ロボアドバイザーとNISA】デメリットを比較

次に、ロボアドバイザーとNISAのデメリットをそれぞれくらべてみましょう。

自分にとって不利になるポイントを、よくチェックしておいてください。

ロボアドのデメリット

ロボアドバイザーは、10〜30年という長期運用を前提として設計されています。

あくまでリスクをおさえることを最優先にポートフォリオが組まれ、長い時間をかけてコツコツ利益を積み重ねていくスタイルとなるので、短期間での大きなリターンを見込むことはできません。

また、複利運用や積立投資などを組み合わせることでより効率的に資産を増やしていくことができるので、基本的に運用期間中の出金もあまりすすめられていません。

実際に、WealthNaviやTHEOでは手数料の割引サービスがもうけられていますが、どちらも途中で出金することで無効になるようになっています。

そのため、ロボアドバイザーで資産運用を行うには、定期貯金のように運用期間中は資産を動かさないでおく、という心がまえが必要となります。

緊急時などのお金に困らないように、できるだけ余剰資金で運用をするようにしましょう。

NISAのデメリット

NISAのデメリットは、少額投資非課税制度という名称からも分かるように、あくまで少額の資産運用にしか対応していないという点です。

年間120万円を超える部分からは通常どおり課税対象となってしまうので、ある程度の資金がある人には節税効果も物足りなく感じられるでしょう。

また、つみたてNISAでは、金融庁が選んだ低コストで運用が安定した投資信託の銘柄しか運用することができません。

安全性は高い一方で、ある程度のリターンをもとめる場合にはやはり物足りなさを感じる人もいるでしょう。

ほかにも、税金のカットという点では、通常の口座と損益通算ができない点にも注意が必要です。

株式や投資信託の税金は本来、利益と損失を合わせたプラス部分にしかかからないのですが、NISA口座と一般口座の間ではその合算ができないので、一方で大きなマイナスが出ても税金が発生してしまう可能性があるわけです。

また、通常の口座では損失分を3年間まで繰り越して合算することもできますが、NISA口座ではその繰越控除も利用することができません。

【ロボアドバイザーとNISA】手数料を比較

次に、ロボアドバイザーとNISAの手数料についてそれぞれ見ていきましょう。

コストは普段あまり注目されませんが、実質的な利益を考えるうえではとても重要なポイントとなります。

ロボアドの手数料

ロボアドバイザーの手数料は、各社のサービスによって異なりますが、だいたいどこも運用資産額に対して年率1.0%前後となっています。

それ以外の費用は基本的にかからないので、コスト計算などもとてもシンプルで分かりやすくなっています。

また、WealthNaviやTHEOには割引システムがあり、長期投資や積立投資を行うことで、さらに手数料を引き下げることもできます。

\最大30000円もらえる!/

それでも、ロボアドバイザーの手数料は、どうしてもほかの投資とくらべるとコストが高いといわれがちです。

しかし、銘柄の選択から最適なポートフォリオの組立、さらに入金や注文の手続きまで、すべて自動でまかせられるような投資サービスはほかにはありません。

この間、投資家は何もする必要がないので、仕事や趣味などで時間を有効に活用することもできるでしょう。

それで安定的に資産を増やすことができると考えれば、この程度のコストはむしろ安いと感じる人も多いはずです。

NISAの手数料

NISAの手数料は、一般的に通常口座よりも優遇されているところが多くなっています。

たとえば、以下の証券会社では株式や投資信託の手数料がそれぞれ無料となっています。

| 証券会社 | 株式 | 投資信託 |

| 松井証券 | 上場株式の取引手数料無料 | 投資信託の購入手数料無料 |

| SBI証券 | 国内株式の取引手数料無料 | 海外ETFの購入手数料無料 |

| 楽天証券 | 国内株式の取引手数料無料 | 有料 |

| マネックス証券 | 国内株式の取引手数料無料

米国株式・中国株式キャッシュバック |

有料 |

| カブドットコム証券 | 国内株の取引手数料無料 | 有料 |

| GMOクリック証券 | 上場株式の取引手数料無料 | 投資信託の売買手数料無料 |

なお、投資信託には運用中にかかる信託報酬もあり、そちらは各証券会社によって異なるので、あらかじめチェックしておくようにしましょう。

一方、つみたてNISAでは以下のように低コストな投資信託の銘柄が厳選されているため、どの証券会社を選んでも基本的に安く運用することができます。

- 販売手数料:0円

- 信託報酬(国内資産対象):年率0.50%以下

- 信託報酬(海外資産対象の):年率0.75%以下

【ロボアドバイザーとNISA】利回りを比較

次に、ロボアドバイザーとNISAの利回りについてそれぞれ見ていきます。

利回りは銘柄や経済状況によっても大きく変わってくるので、どれぐらいのリターンが期待できるかという目安を確認しておくことが大切です。

ロボアドの利回り

ロボアドバイザーの利回りは運用プランやサービスによっても異なりますが、ここではもっとも信頼性の高いWealthNaviのデータから見ていくことにしましょう。

まず、WealthNaviではCEOの柴山和久氏がみずから実際に運用を行い、その実績を以下のように公開しています。

これを見ると、サービス開始の2016年1月から2019年11月までの約4年間で、年平均9.2%というとても高い利回りを記録していることが分かります。

ただし、ロボアドバイザーはあくまで長期運用が前提となっているため、より正確な利回りを把握するには、さらに長い期間でのデータが必要となります。

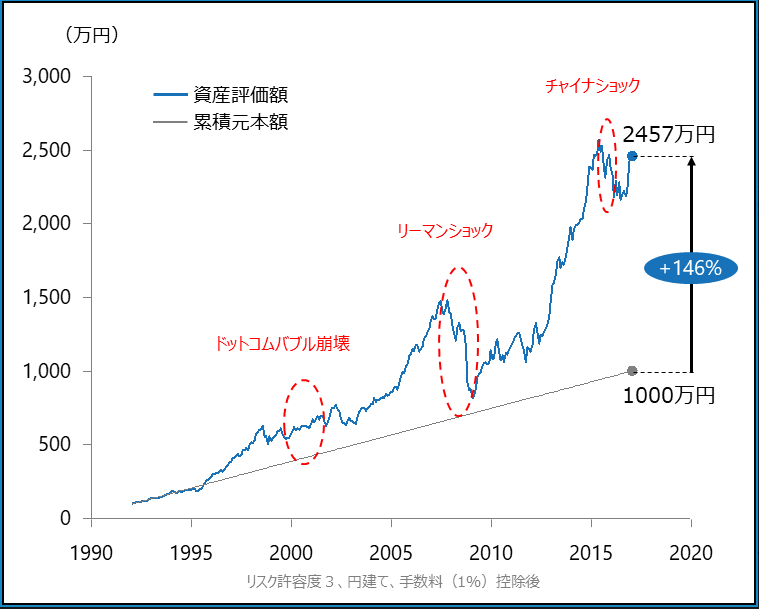

そこで、WealthNaviでは過去の1992年までさかのぼり、そこから25年間にわたって運用していた場合の運用シミュレーションも公開しています。

これを見ると、途中でリーマン・ショックなどの世界的な金融危機があったにもかかわらず、トータルでは年平均6.0%という安定した利回りを記録していたことが分かります。

このように、ロボアドバイザーによる資産運用では、かなり高い確率で定期預金などをはるかに超える利回りを期待することができるのです。

NISAの利回り

NISAでは、投資信託や株式、不動産投資信託(REIT)といったさまざまな商品に投資することができます。

利回りは投資の種類や銘柄によっても大きく異なってきますが、おもなところではだいたい以下のようになっています。

- 国内株式:2〜5%

- 米国株式:3〜6%

- 国内REIT:3〜4%

- 米国REIT:4〜5%

成長いちじるしい新興国株式などを運用すれば、さらに高い利回りもねらうことができますが、その分だけリスクも高くなる点には注意してください。

一方、つみたてNISAの対象商品にもなっている投資信託では、おもに株価指数と連動するように組まれたインデックスファンドがあつかわれます。

その利回りは、分類ごとにだいたい以下のとおりとなっています。

| 分類 | 株価指数 | 利回り |

| 国内株式 | TOPIX

日経平均 |

3〜4% |

| 先進国株式 | MSCI Kokusai Index | 5〜6% |

| 新興国株式 | MSCI Emerging Markets Index | 8〜9% |

| 米国株式 | S&P500 | 6〜7% |

| 全世界株式 | FTSE Global All Cap Index

MSCI ACWI Index |

5〜6% |

インデックスファンドは利回りの目標が立てやすく、なかでも右肩上がりで成長を続ける世界市場の株価と連動した、全世界株式の銘柄が安定していておすすめです。

株価指数以上の利回りを目指すなら、アクティブファンドの運用も考えられますが、こちらもコストやリスクが高くなる点には注意してください。

【ロボアドバイザーとNISA】使いやすさを比較

資産運用選びでは、サービスの使いやすさも重要なポイントとなります。

特に初心者のうちは、できるだけあつかいやすい投資を選んでおかないと、結局続けられずにやめてしまうというケースも多くなるので気をつけてください。

ロボアドの特徴

ロボアドバイザーは、あらゆる投資のなかでも、もっとも使いやすいサービスといえるでしょう。

基本的に、投資家が行わなければいけないのは、最初に年齢や年収などの簡単な質問にいくつか答えることだけです。

あとはその条件に合わせて、ポートフォリオの組み立てから取引まで、すべての操作をAIにまかせることができます。

ポートフォリオは運用中の損益によって少しずつ比率がずれていきますが、一定以上のバランスが崩れたり、間隔が開いたりしたときには、その再調整(リバランス)も自動で行なってくれます。

ほかにもWealthNaviのように、毎月の自動積立や、売買のコントロールで税負担を軽くしてくれる自動税金最適化機能「DeTAX」など、より使いやすくなるさまざまな便利な機能を搭載しているサービスもあります。

スマホアプリを使えば、いつでもどこからでも運用状況のチェックもできるので、仕事でいそがしい人でもまったく気軽に続けることができるでしょう。

登録も五分で簡単にできるのでまだの方は今のうちに登録しておきましょう。

\最大30000円もらえる!/

NISAの特徴

NISAはあくまで専用の口座を作るだけで、取引方法などは通常の投資と特に異なる点はありません。

商品も、株式やREITなどさまざまな種類があるので、そのなかから自分でよいと思う銘柄を選び、なおかつリターンやリスクを考えた配分も行っていく必要があります。

投資信託なら運用自体はプロにまかせることができますが、銘柄の選択や入金、発注などは、やはりすべて自分で行わなければいけません。

また、NISAは一人につき一口座しか開設できず、さらに4年間は同じ金融機関を利用しなければいけないので、最初にどの証券会社を選ぶかも慎重に考えておかなければいけません。

口座開設の審査には税務署もかかわってくるので、実際の運用をはじめられるまでやや時間がかかる点にも注意してください。

【結論】ロボアドバイザーとNISAどっちがおすすめ?

ここまで、2つの投資サービスをさまざまな観点からくらべてみましたが、結論としては総合的におすすめしたいのはロボアドバイザーです。

まず、ロボアドバイザーのおすすめポイントとしては以下の点があげられます。

- 誰でも簡単にプロのような資産運用が行える

- 安定して5.0%以上の高い利回りが期待できる

- 何もせず放置しておいても利益を出してくれる

デメリットとしては手数料がやや高いという点もありますが、それもすべて自動運用で高い利回りを期待できることを考えれば、けっしてコストとして高いわけではありません。

一方、NISAでは以下のようなおすすめポイントがあげられます。

- 税金を大幅にカットできる

- 手数料が無料となることも多い

このように、おもにコスト面についてのメリットが大きいのが特徴です。

ただし、取引方法は普通の投資と変わらないので、リスクの高さや手数料などの複雑さを考えると、やはり利益を出していくにはある程度の知識や経験も必要となってきます。

また、非課税投資枠もあくまで少額なので、100万円を超える資産運用を行いたい人にはあまりメリットが感じられなくなります。

これらのポイントを考えると、特に以下のような人にはロボアドバイザーによる資産運用が向いているといえます。

- はじめて資産運用を行う初心者

- 忙しくてなかなか投資ができない人

- 長期運用で安定的に資産を増やしていきたい人

まずは、ロボアドバイザーで資産状況のチェックなどをしているだけでも十分に投資の雰囲気を味わうことができるので、興味のある人はぜひはじめてみてください。

ロボアドバイザーとNISAの比較まとめ

ここまで、ロボアドバイザーとNISAの比較についてまとめてきましたが、いかがだったでしょうか。

ロボアドバイザーは、誰でも簡単にプロのような資産運用ができる、とても便利な投資サービスです。

一方で、NISAは運用益にかかる税金を大幅にカットできるというメリットがあります。

基本的には、自分の運用スタイルや目的に合わせてうまく使い分けていくのがよいのですが、NISAには取引方法や手数料など、初心者にはややむずかしい面もあります。

そこで、まずは分かりやすいロボアドバイザーで資産運用そのものに慣れていくことをおすすめします。

なかでも、人気No.1のサービスWealthNaviは安定した利回りで実績も高いので、ぜひこちらからはじめてみてください!

\最大30000円もらえる!/

コメントを残す