「WealthNavi」に確定申告って必要なのかどうか、知りたいですよね。

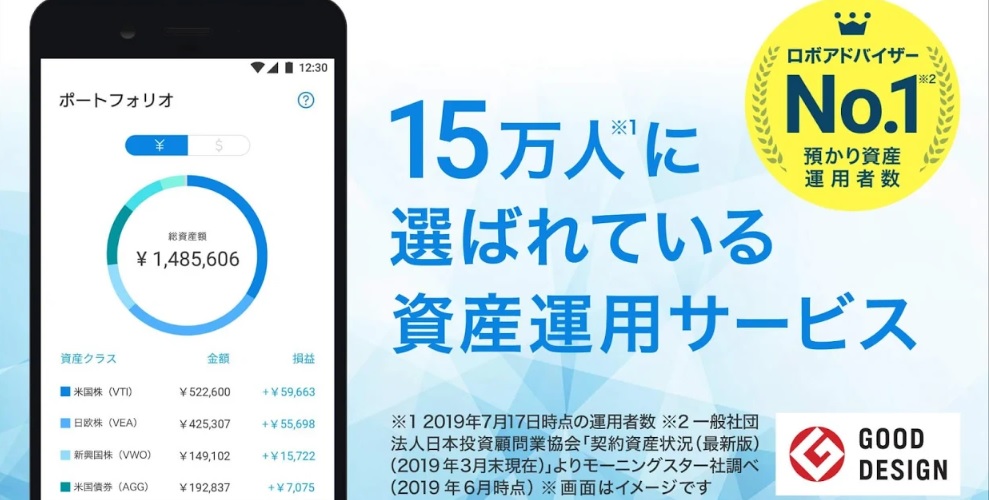

「WealthNavi」とは、「ロボアドバイザー」と呼ばれる、AI(人工知能)を利用した資産運用の代行サービスを提供している会社です。

利用者が登録後、目標を設定し、後はロボアドバイザーの働きによって自動で資産運用に必要な「投資先の選択」「運用資金の入金」「投資信託の買い付け」「積立」を代わりに行ってくれるので簡単に誰でも資産運用を行う事が出来るシステムとなっています。

この記事では、WealthNaviの確定申告について、必要か不必要かという事と、税金が絡んでくるときの口座の種類、確定申告が必要な場合の方法、WealthNaviで税金対策は可能なのか、触れていきます。

WealthNaviでは証券会社と同じように特定口座があり、確定申告も非常に簡単に済ませることができます。

簡単に登録できるので、登録がまだの方は今のうちに登録しておきましょう。

\最大30000円もらえる!/

目次

WealthNaviでは確定申告が必要か不必要かというお話から紹介します。

結論から言うと、WealthNaviでは、口座の種類に応じて確定申告が必要か不必要か変化します。

まずは口座の種類から見ていきましょう。

以下、各口座の種類ごとに説明していきます。

特定口座

まず、「特定口座」とは何ぞや?という点から説明していきます

- 「申告分離課税」が適用される「上場株式」等の譲渡益課税について、証券会社側が損益の計算を行い、「特定口座年間取引報告書」を与える制度。

- 顧客が、証券会社に納税を委託し、確定申告の手続きを不要とする事が可能

- 個人の口座のみの制度で、法人口座に特定口座は存在しない

簡単に言えば、確定申告を証券会社に頼むか、頼まないか選択ができる口座です。

確定申告に行くことに抵抗がある、或いは時間に余裕がないという人ならば、「源泉徴収あり」という特定口座を作れば、顧客に代わって証券会社が税金計算と納税を代行してくれるので、確定申告を行う必要がなくなるという訳です。

また、特定口座には「源泉徴収なし」の口座を作る事が出来ます。

「源泉徴収なし」の場合、確定申告を行わなくてはいけなくなりますが、「特定口座」の場合ならば、1年間の証券や商品取引をまとめた「年間取引報告書」を証券会社が作成し顧客に送付。

顧客は「年間取引報告書」に記載された情報をもとにして、手軽かつ簡単に確定申告の書類を作成できるようになる、という物です。

また、以下のメリットも存在します。

- 株式を分割する場合でも、「親株」と「子株」が特定口座で同時に計算されるので、取得価額の変更をしなくて済む

- 相続や贈与で入手した株式も特定口座に入れる事が可能。

- 特定口座に預けている株式の他者への相続・贈与が行われた場合でも、取得価額の管理ができる

株式分割や、相続・贈与で株式が移動した際も、取得価額の変更を行わずに済んだり、管理が容易である事が理解できるのではないでしょうか。

※補足として「申告分離課税」という単語は耳慣れない人がいるかもしれませんので解説します。

- 株式等の譲渡により、所得が生じた際、他の税とは分けて税額を計算して確定申告により納税する課税方式のこと

通常、会社に勤めている場合、給与は「総合課税」という所得税等が含まれる領域に含まれてしまうので、最高で税率55%が累進で課税される事となります。

申告分離課税の場合は、総合課税の分野には含まれないので別扱いとなり、税率が「20.315%」で課税される事となります。

税金の処理が面倒な方はこの特定口座で口座開設すると良いでしょう。

\最大30000円もらえる!/

源泉徴収のある特定口座

続いて、特定口座の源泉徴収の有り無しを比較しながら説明していきます。

先に、源泉徴収のある特定口座について説明します。

WealthNaviで「源泉徴収ありの特定口座で取引をした」場合は、WealthNaviが税金の計算や納付を行う為、確定申告の必要は無くなります。

以下、源泉徴収がある特定口座のポイントをお伝えします。

- 証券会社側が売買損益を計算して、年間取引報告書を作成し代行して納税するので、確定申告は不要

- 源泉徴収として、税率20.315%分が差し引かれます(内訳:所得税15.315%、住民税5%)

つまり、源泉徴収ありの口座でWealthNaviを口座開設すれば、細かい計算が不要で確定申告を行わなくてもいい、という事となります。

但し、例として「元本100万円の資産が、110万円になった段階で売却し、10万円の利益を得た」とします。

その場合、10万円の利益が発生しています。

この際、資産を売却し「申告分離課税」が絡んでくるので、10万円の利益に20.315%をかけた分を差し引かなくてはいけなくなります。

よって、2万315円分が差し引かれる為、7万9685円に売却利益が減りますので注意しましょう。

源泉徴収のない特定口座

続いて、源泉徴収のない特定口座について説明します。

WealthNaviで「源泉徴収なしの特定口座で取引をした」場合は、確定申告を行う必要があります。

以下、源泉徴収のない特定口座についてのポイントをお伝えします。

投資商品の売買を証券会社で行う、この場合はWealthNaviで取引を行った場合を前提にポイントを挙げてみました。

- 証券会社側が売買損益を計算して、年間取引報告書を作成するが、自身で確定申告をおこなわなくてはいけない

- 源泉徴収は証券会社とのやり取りでは行われない。但し、納税は確定申告を行って、義務として行わなくてはいけない

ここで優位となる点は、源泉徴収はされなくとも、証券会社側で「年間取引報告書」は作成してくれて情報は手元に送られてきます。

いちいち掛かった税金の計算を行わなくて済み、作業の手間が省けるので、申告と納税作業は必要となりますが、作業が容易に進む事となるので時間の面では楽になるのではないでしょうか。

一般口座

最後に、一般口座について説明します。

WealthNaviで「一般口座で取引をした」場合は、確定申告を行う必要があります。

以下、一般口座についてのポイントを紹介します。

- 自身が税金の計算・確定申告・納税を行わなくてはいけない

- 「年間取引報告書」は作成されて届く事が無いので、電子交付された取引残高報告書等で確定申告を行う必要がある

一般口座の場合は、特定口座と異なり、自身で税金計算から確定申告、納税を行わなくてはいけない義務が生じます。

時間の無い会社員の人には、特定口座を開設し、WealthNaviを登録するという方法が理想ではないでしょうか

登録してみたいと思った方はこちらのボタンから5分で登録できます。

\最大30000円もらえる!/

次は、WealthNaviで確定申告が必要となって来る人を挙げていきます。

- 源泉徴収無しの特定口座で口座開設した人

- 一般口座で口座開設した人

- ETFの配当で、二重課税の調整の為に「外国税額控除」を希望する人

- WealthNaviを通じて年間20万円の収入を超えている人、或いは副収入合算で20万円を超えている人

上記二つは全項目で説明した通り、口座開設の選択で源泉徴収無し特定口座および、一般口座で開設した人達は確定申告が必要となります。

以外にも、以下二つに該当する人達は、確定申告が必要となってきます。

特定口座や一般口座関係なく、ETF(上場投資信託)の配当は、アメリカ国内で存在する「租税条約」に基づいた税率で、一度源泉徴収が行われています。

差し引かれた金額に対し、日本国内で課税されているため、「二重課税」となっている可能性があります。

つまり、余分に払う事を回避しなければならない、という事です。

「二重課税」を調整すべく、外国での税額を控除しなくてはいけない為、確定申告が必要となる場合があります。

更に、日本の国税庁の規定で「副業等で年20万円以上年間所得を得ている場合は確定申告をしなければならない」という定めがあります。

そのため、仮にWealthNaviで20万円以上利益を得ている場合は、副業での年間所得に該当するため、規定にのっとり確定申告を行わなければならない義務が発生する事を忘れないようにしましょう。

また、別途副収入があった場合、WealthNaviと合算して合計20万円以上あるならば、確定申告が必要です。

次に、WealthNaviで確定申告を行わなくても良い人を挙げていきます。

- 源泉徴収ありの特定口座で口座開設した人

- WealthNaviを通じて年間20万円の収入を超えない人あるいは他の副収入と合算しても20万円以下の収入の人

前者の「源泉徴収ありの特定口座」に関しては、前項で説明した通りです。

後者の「副収入」に関しては前項で説明した「合計収入が20万円以上」とは反対で、WealthNaviの収益で20万円以下、あるいはその他の副収入と合算しても20万円以下ならば、確定申告を行う必要がありません。

但し、注意点としては、特定口座の源泉徴収ありで開設して20万円以下の場合は、確定申告を行わないと課税が行われているという事を認識しておきましょう。

WealthNaviでの確定申告方法を説明します。

前項まででも説明しているので、以下ポイントをおさらいします。

- 一般口座で開設している人は、「外国利金分配償還配当のお知らせ」を参照に計算して、書類を作成し、税務署へ申告する。

- 特定口座で開設している人は、WealthNaviにログインした後、「取引履歴」を開いて「電子交付サイト」のリンク先で「年間取引報告書」を発行できる

一般口座は、配当の通知を参照にしながら書類を作成し申請しなければなりません。

特定口座は、源泉徴収ありは申告不要ですが、源泉徴収なしの場合は申告の必要があるので、年間取引報告書を発行して計算されたデータを参考にしながら書類作成を行わなくてはなりません。

最後に、WealthNaviで可能な税金対策について紹介します。

- 「DeTAX」を活用して、税負担を最適化させる

WealthNaviにはDeTAXという、自動で税金を最適化してくれる機能があります。

配当やリバランスなどによって生じた税負担が一定額を超えた場合に、ポートフォリオの中で吹含み損となっている銘柄を売却し、直ぐにその銘柄を同じ数と価格で買い戻します。

すると、この行動で損が発生するため、益と相殺してくれます。

よって、その年の税金の負担を軽減してくれる、という物です。

節税できた分は再投資を行い、資産を多く残せるという点でWealthNaviの強みとも言えます。

ここまで、WealthNaviの確定申告や税金について紹介してきました。

ややこしい表現が多いので誤解しがちな面がありますが、以下にポイントをまとめます

- 手続きを何としても省きたい:「源泉徴収あり特定口座」で開設

- 他にも収入がある。でも、税金計算が面倒:「源泉徴収なし特定口座」で開設

以上の通り、置かれた状況に応じて、口座開設をしておけば後々の手間を省く事が可能です。

WealthNaviを有効活用して、よりよい資産運用を行いましょう。

\最大30000円もらえる!/

▼WealthNaviの評判は以下で詳しく紹介しています。

ウェルスナビ(WealthNavi)の評判・実績は嘘!?本当の口コミ・年利を大公開!

ウェルスナビ(WealthNavi)の評判・実績は嘘!?本当の口コミ・年利を大公開!

コメントを残す